本篇文章内容由[中国幕墙网]编辑部整理发布:

五、氧化铝价格预计将回落

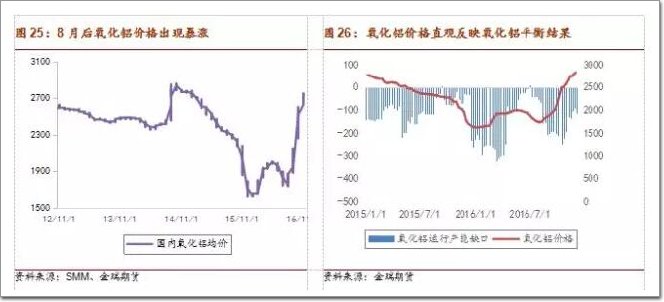

2016年国内氧化铝价格可谓是“后发制人”,三季度开启暴涨模式。下半年开始,国内电解铝产能扩充步伐加快,从而迅速提升对氧化铝的需求量,在库存存量并不高的情况下,氧化铝价格出现大幅上涨。

通过历史数据对比来看,在此采用氧化铝运行产能(扣除化学级需求)折铝后与电解铝运行产能对比,我们发现,二者运行产能之间的供需能够在价格上得到很好的体现,即氧化铝价格受到其他扰动因素较小,因而从供需匹配的角度入手能够直观(或便捷)的判断未来氧化铝的价格。

5.1氧化铝价格高企使得在产企业盈利良好

自2016年Q3开始,一方面由于暴雨或环保等因素使得香江万基和华兴铝业生产受到停滞,从而使得氧化铝供应在一段时间内出现严重的错配,氧化铝价格开启延续上涨的局面,粗步估算下半年国内氧化铝涨幅超过50%。

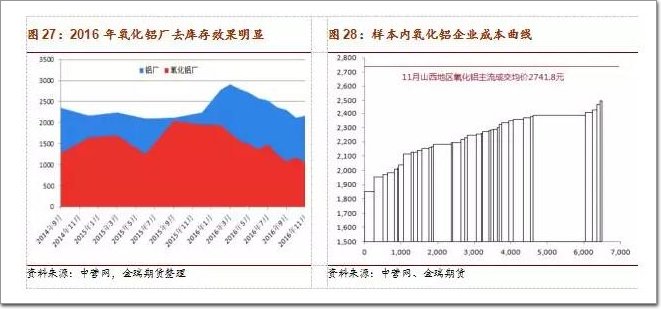

另一方面,国内电解铝在三季度末四季度初达产体量迅速加快,也进一步促进了氧化铝阶段性的短缺量,而年初至今氧化铝厂去库存效果显著,根据中营网(ALD)的统计,截止11月末样本内氧化铝厂库存不足1000万吨,较年初高点时降幅超过60%。在低库存状态下大型氧化铝企业对价格的掌控能力也相应增加,进而进一步抬高氧化铝的报价。

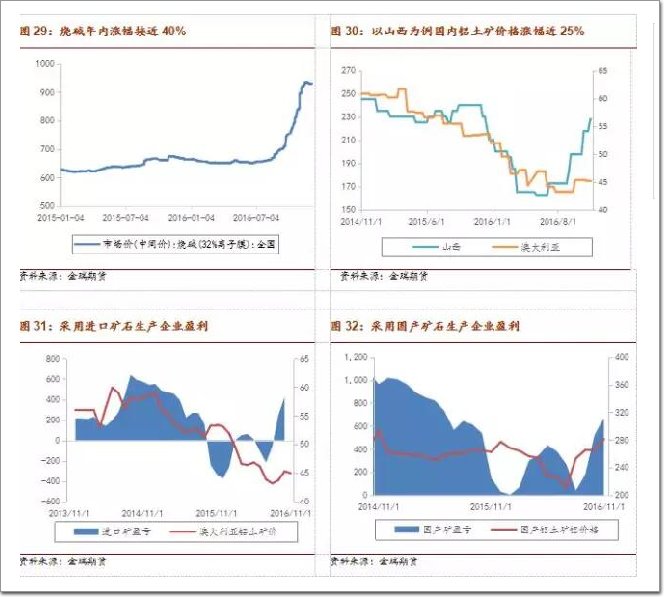

站在氧化铝企业为主体的角度上考虑,2016年其自身的生产成本要素:铝土矿、天然气以及烧碱价格均有出现不同程度的上涨,在一定程度上吞噬了氧化铝价格上涨所带来的利润增量,但整体而言,不管是采用进口矿石还是国产矿石的企业,在今年均有不菲的盈利成果。

从氧化铝生产原料看,铝土矿价格虽然涨幅也达到25%,但由于铝土矿绝对价格低,其价格上涨给氧化铝带来的成侵蚀也相对较低。另一方面,氧化铝厂选址多半都靠近或依傍铝土矿富产区(进口矿石则是靠近港口或依傍运输优势),其采购半径多在省内或仅限于跨省,因而铝土矿运输问题虽然也会对氧化铝造成成本上涨但并不会对其产生致命限制。最后,市场考虑是否会出现铝土矿供应不足而限制氧化铝投产(或达产),考虑到铝土矿开采成本低且相较于其他金属开采的便利性,因而我们并不认为铝土矿的问题会对氧化铝产能的达产和投放进度造成严重影响。当然,不能够排除阶段性的成本上涨继续吞噬氧化铝生产利润,或者因行政手段而导致的局部短缺出现。

5.22017年氧化铝投产规模及均衡产量确认

正是由于目前良好的盈利状况以及相对旺盛的电解铝需求,在2016年三季度后国内氧化铝产能也加快了复产和重启的步伐,甚至在2017年也有相当大的规模即将投放市场。通过对其投产时间和投产进度的拆分,2017年即将有515万吨/年的产能增量能够在年内完成并且实际有所产出,预计全年国内氧化铝产量为6690万吨,同比增速14%,扣除化学级的需求,折算成电解铝量为3373万吨。

虽然国内氧化铝产量(扣除化学级之后)与电解铝均衡产量比较之后存在83万吨/年的缺口,但在此需要补充的时候,我们对国内氧化铝生产的计算上并没有将魏桥在印尼的氧化铝厂产量算在国内产量之中,而据了解,其产量(预计100万吨/年)将全部运回国内自用或者销售,与之类似的还有酒钢在澳大利亚的项目,预计2017年实现40万吨的产量也将全部运回国内。最后,中铝国际工程有限责任公司与越南最大的煤矿生产商——越南国家煤矿工业集团(Vinacomin)合资发展的氧化铝厂项目在2017年也将有60万吨的产出输入中国。因而,在此共计将有200万吨的氧化铝进入国内,而这部分量级由于生产设计之初就准备运回国内销售,因而其物流的发生受到两市关系或比价的影响较小。

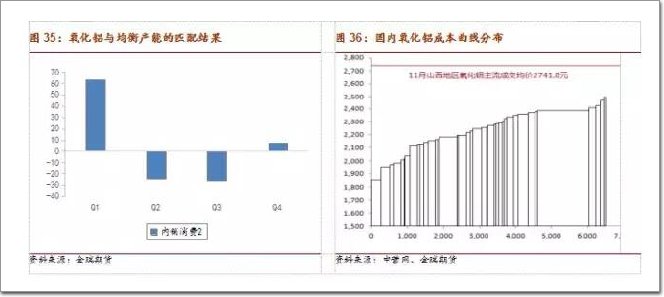

算上这部分量(103万折铝量),2017年国内氧化铝供应相对电解铝均衡产量仍然存在20万吨的过剩,换算到氧化铝的产量上来,即需要满足均衡产能C’,国内氧化铝(加上对两市比价相对钝化的氧化铝进口量)还过剩39万吨,即相对应情况下的均衡氧化铝产量为6650万吨。

因而可以通过在成本曲线上的分布,得到对应的均衡氧化铝价格。需要补充的是,由于2017年新投氧化铝产能集中在山东、山西、河南等距离铝土矿较近且相对资源保障度高的地区,因而新投产能分布在成本曲线中枢或偏低位置,而会对均衡价格被迫作出调整的产能应该是集中在成本曲线右侧的产能。

通过对成本曲线的对比,我们认为满足电解铝均衡产量的氧化铝均衡价格为2400元/吨。

最后,需要说明的是我们可能较悲观的估计了氧化铝的进口量。根据Wood Mackenzie的数据显示,在扣除上述运回国的氧化铝产量,实际上境外还存在300多万吨的冶金级氧化铝过剩量。明年氧化铝供应仍然充裕,氧化铝价格还有高估可能。

六、重要成本要素—电费

对于电解铝企业而言,电力成本也是其生产经营的一个重要成本因素。国内铝企业电费成本主要分为使用网电的产能和使用自备电的产能,其中以自备电为主要部分。

网电部分,目前国内电解铝企业基本能够享受“优惠电价”政策,表现为电价补贴、大户直购电或“电铝联动”的计价方式。这些政策倾斜主要是2015年铝价大幅下跌危机企业生产时,地方政府为帮扶本地企业或维持就业所采取的行政手段。据悉,目前大部分企业能够享受0.27-0.28元/度的电费,仅有青海地区由于采用“电铝联动”方式计价,铝价上涨以后电解铝企业电价回升至0.38元/吨。

6.1 煤炭价格上涨 自备电优势被侵蚀

近年来国内电解铝企业纷纷增加自备电产能占比,更有甚至,布局具有能源优势的地区,诸如新疆、内蒙等煤炭资源丰富和价格较为便宜的地区。经过这几年的发展,目前国内具有自备电的产能占比已经高至80%,在煤炭价格低廉的时候,自备电厂的成本优势明显,但自下半年开始不断上涨的煤炭价格也令原本具有资源优势的部分铝企的成本优势遭到抹平。

自2016年下半年起,煤炭市场兑现严重的供应不足,在运输问题与冬季供暖需求因素叠加的主导下,煤炭价格快速飙涨,数个月之内将过去两年的跌幅挽回。煤炭价格的上涨使得直接面对煤炭价格的自备电厂成本明显抬升。在此我们选用山东及内蒙两个具有代表意义的自备电主要地区进行对比。

上一页123456下一页

上一页123456下一页